私はめんどくさがりで、家計管理も苦手。

家計簿も続かない。

結婚して子どももいるのに、気づいたら貯金残高2万円!

そんな「ドンブリ勘定女」でした…

そんな私でも、家計管理をしっかり整えることで…

- 子どもの教育資金の確保

- 自分達の老後資金の準備

- 念願のマイホーム購入

- 卒業・卒園のたびに子ども達の好きなところに家族旅行

- 車検や税金など大きな出費にも怯えない生活

を手に入れることができ…

さらに

総資産1,000万円を超えることができましたー!

家計簿が続かないから、家計管理がうまくできない!

と思っている人も多いかもしれませんが…

/

実は、そんなことはありません!

\

私が家計簿をつけるのは、月に1回〜多くても週に1回。

それでも、貯まる仕組みがきちんとできてたら、問題なく資産は増えていきます。

さくら

さくらめんどくさがり・どんぶり勘定女ほど…

自動でお金が溜まっていくルーティンを作ることがとっても大切なんです!

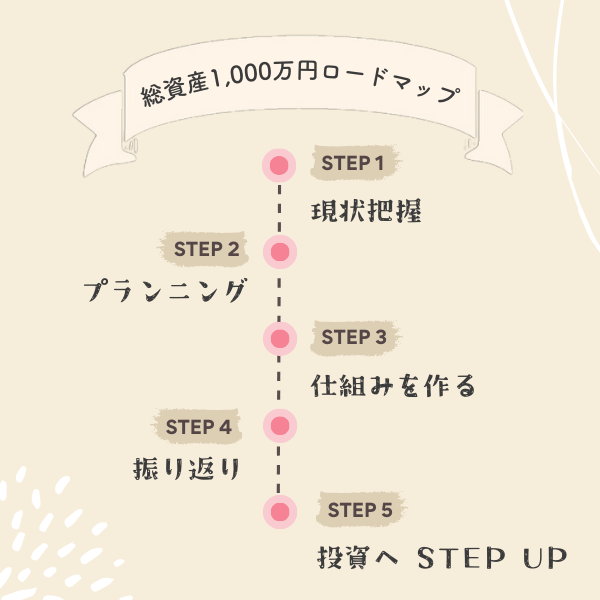

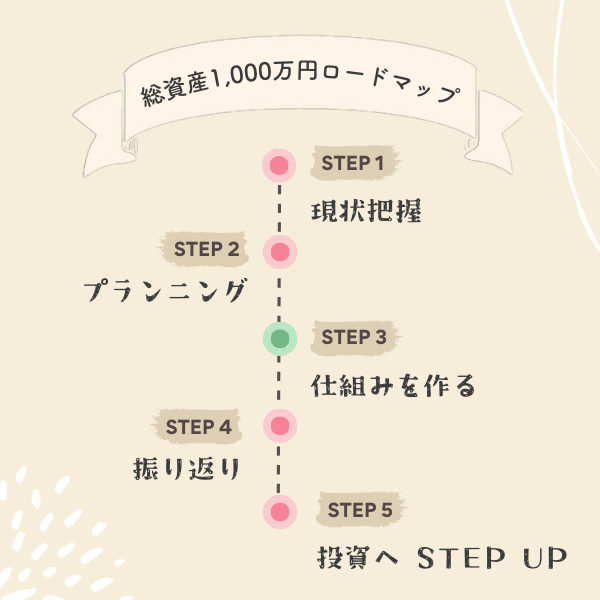

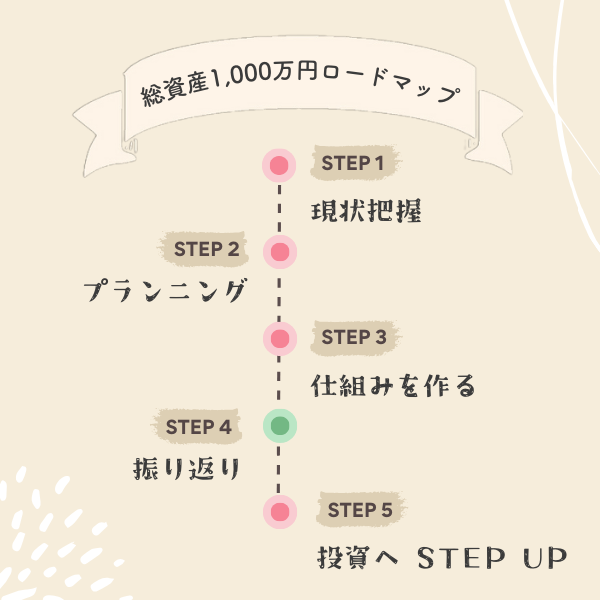

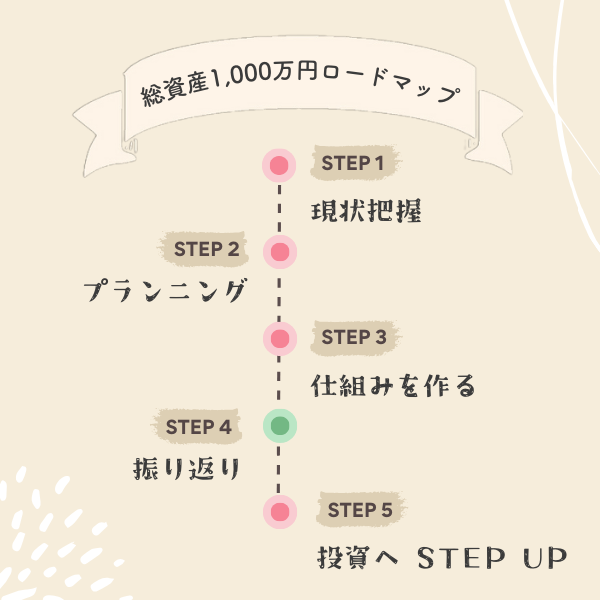

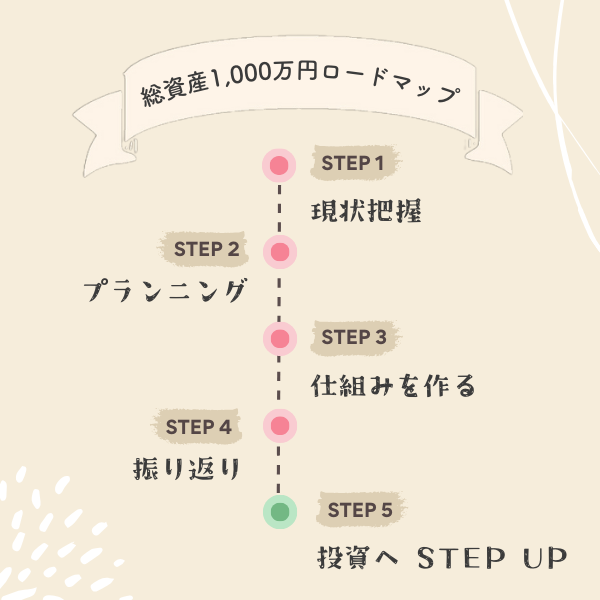

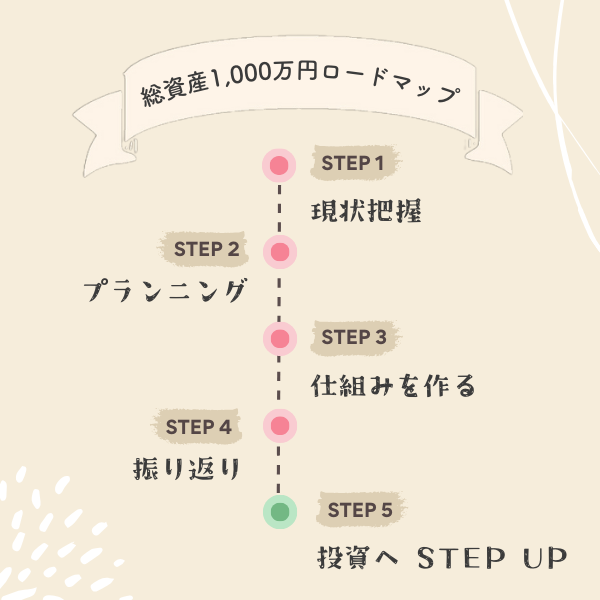

このロードマップでは…

実際に私が行った家計改善の方法を全公開し

ドンブリ勘定さんにおすすめの「ルーティン家計簿」についてお話します。

一緒にがんばりましょ〜♡

貯金できない主婦はこれで卒業!資産1,000万円までのロードマップ

ではではさっそく、家計を一緒に整えていきましょう

ワークシートがあるところでは、ぜひワークシートを使ってみてくださいね!

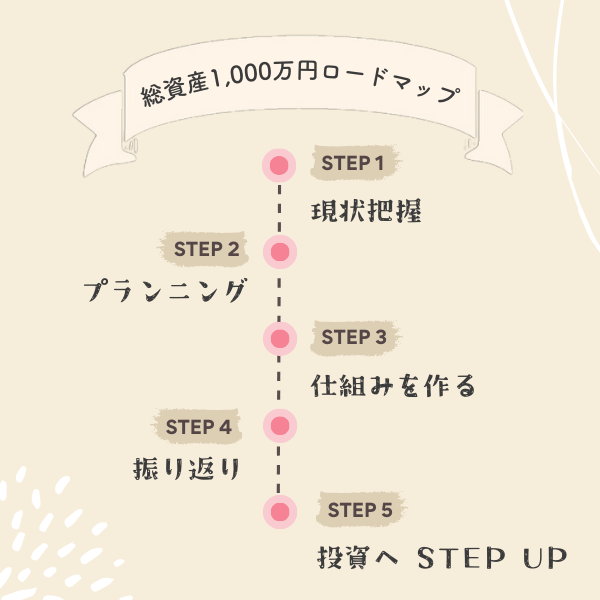

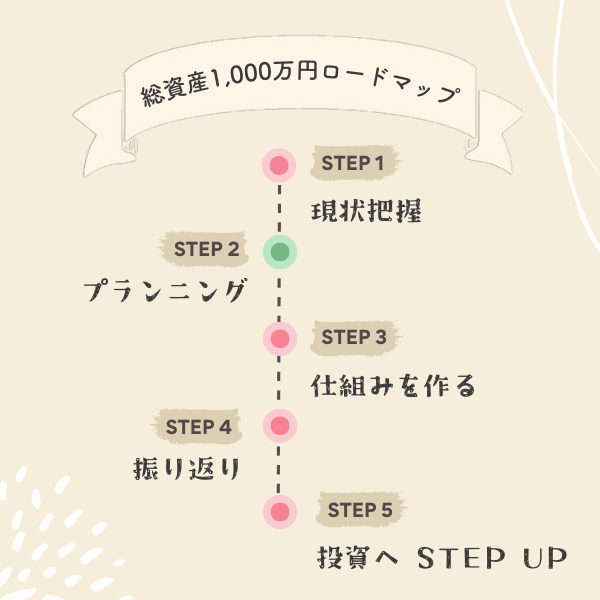

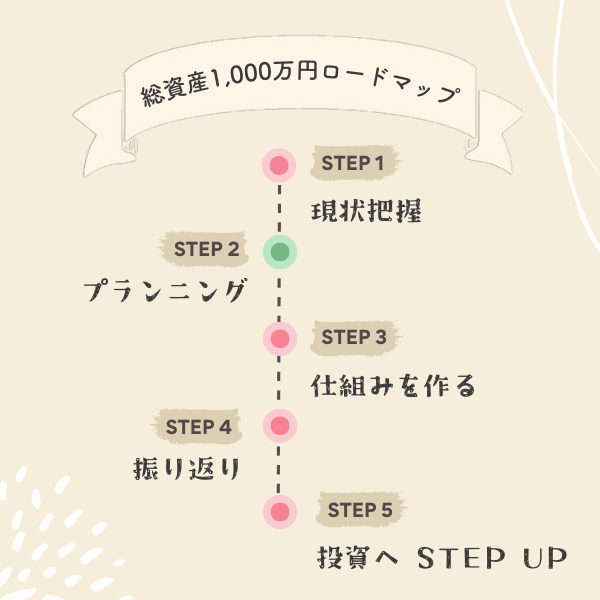

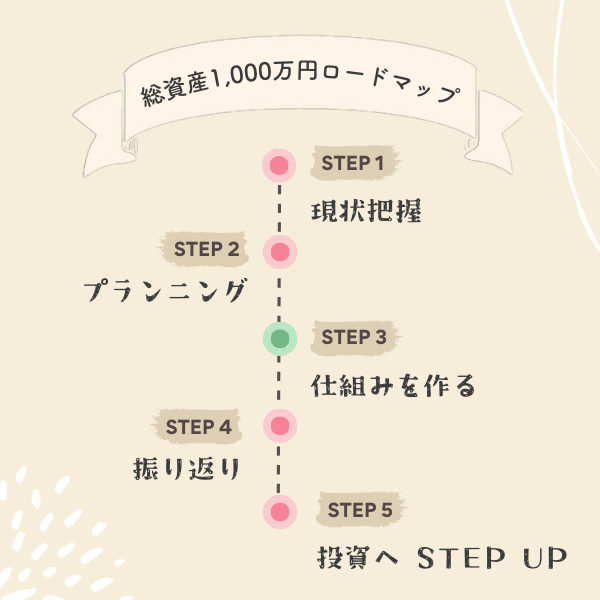

\家計改善の流れはこんな感じ/

1.現場把握

2.プランニング

3.仕組みを作る

4.振り返り

5.投資へSTEP UP

この、5STEPでやっていきますよ〜!

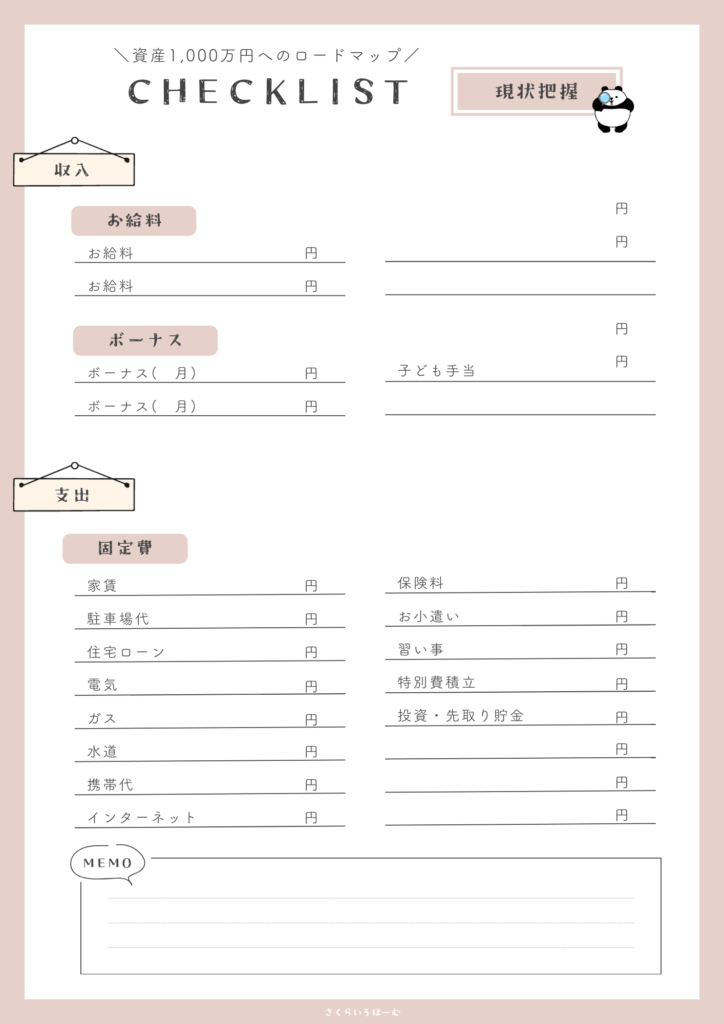

①現状把握

まずは、現状の把握からはじめていきましょう!

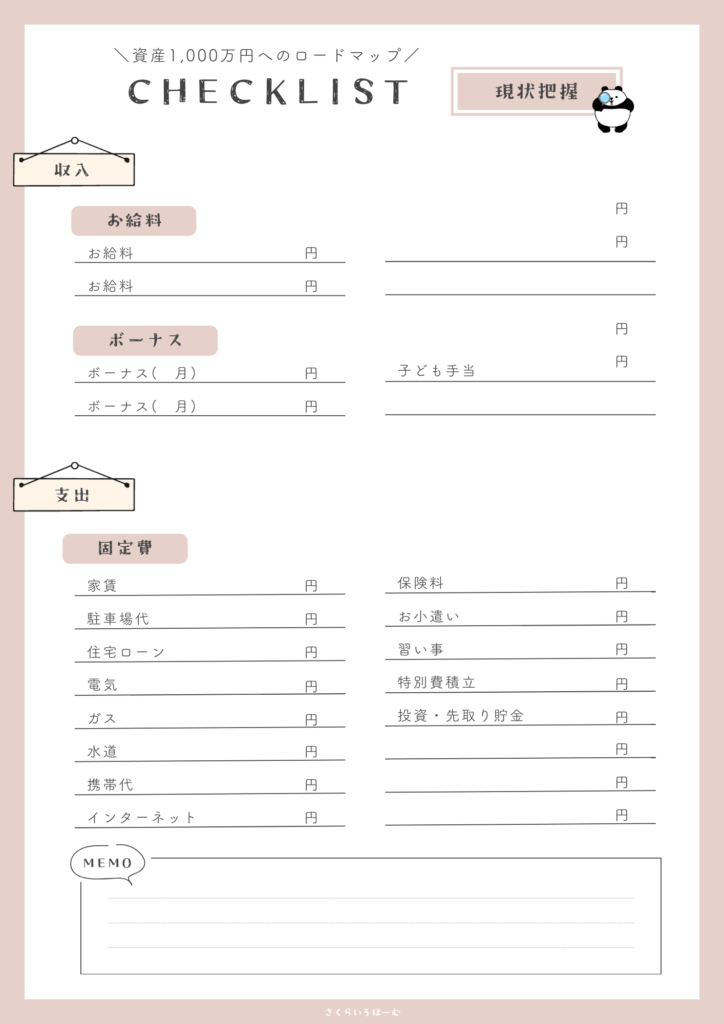

把握したい項目は

- 収入金額(年間・毎月)

- 毎月の支出金額

- 特別費

の3つです。

「お金の現状把握シート」を使って書き出してみてくださいね

把握したい項目① 収入金額(年間・毎月)

- 毎月のお給料

- ボーナス(ある場合)

- 子ども手当

などなど…

手元にはいってくる金額を全て把握します。

家計に入ってくるお金を

・毎日の支出

・貯金や投資

と、目的別に分けて使っていくので、まずは入っていくるお金を知ることが大事です◎

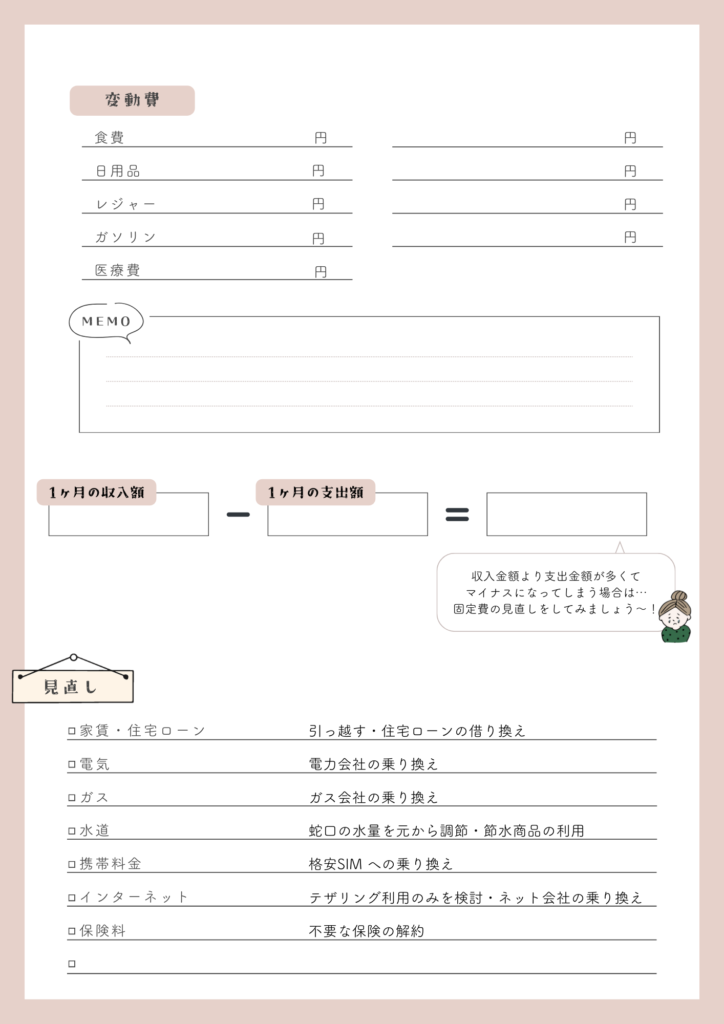

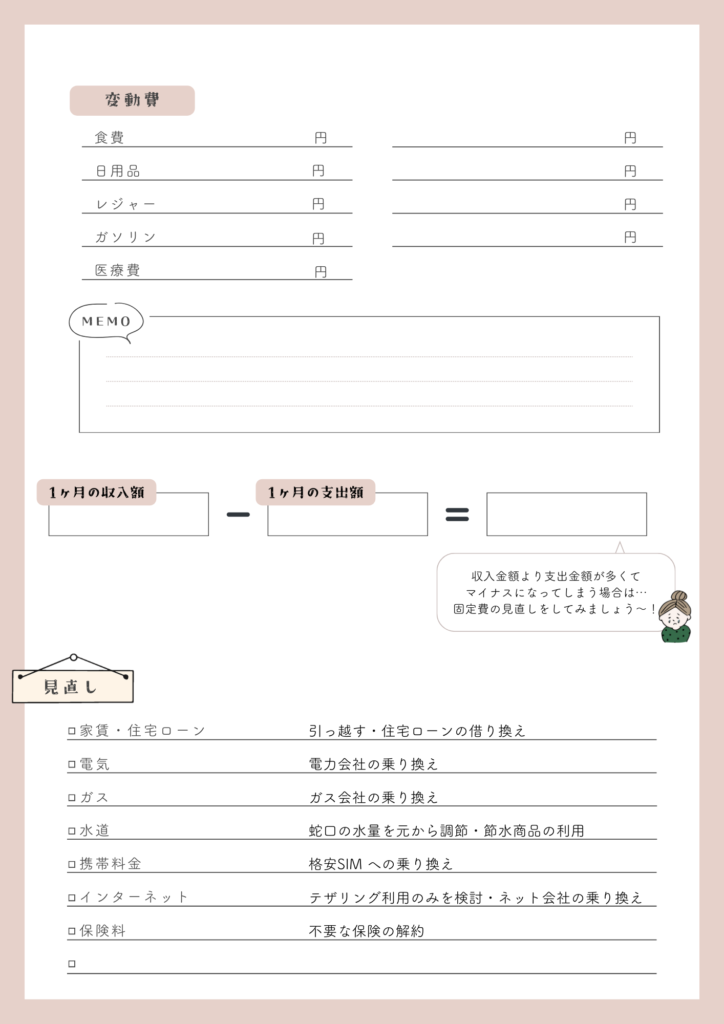

把握したい項目② 毎月の支出金額

支出は大きく分けて2つ!

・毎月の支出

→食費や日用品・光熱費など、毎日の生活をするのに必要なお金

・特別費

→毎月の支出ではないけど、年間で見ると必要なお金(イベント費、税金、年払いの会費など)

2種類の支出をそれぞれで把握していきます。

支出の把握は大変だし、1回で全部把握しきれないと思うので

数年かけて、支出の内容と金額を把握していくイメージでやっていきましょ〜!

まず1つ目の支出は、毎月の支出です。

食費・日用品費・光熱費・家賃など生活に必要なお金なので、レシートやクレジットカードの明細などをかき集めて把握することができます。

1円単位での把握は必要ないですが、食費にいくら、日用品にいくらなどざっくりと把握していきましょう。

ざっくり把握でも使用不明金はわかります。

支出の把握は、浪費になってるものを炙り出すために必要なものなので、家計改善の最初は面倒でも必ずやりましょうね!

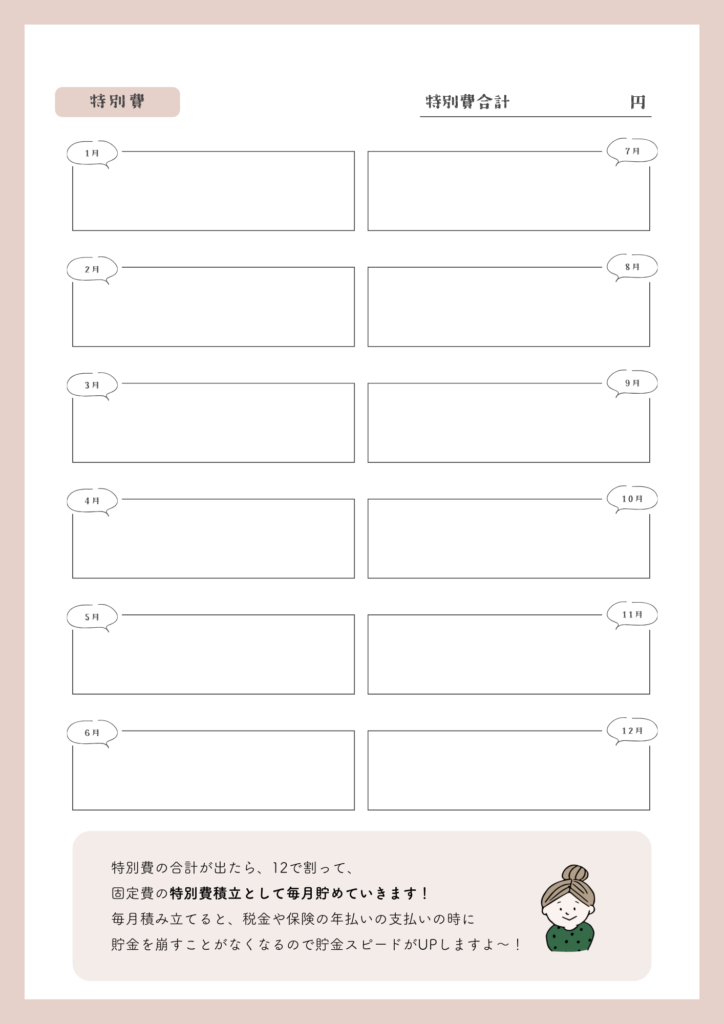

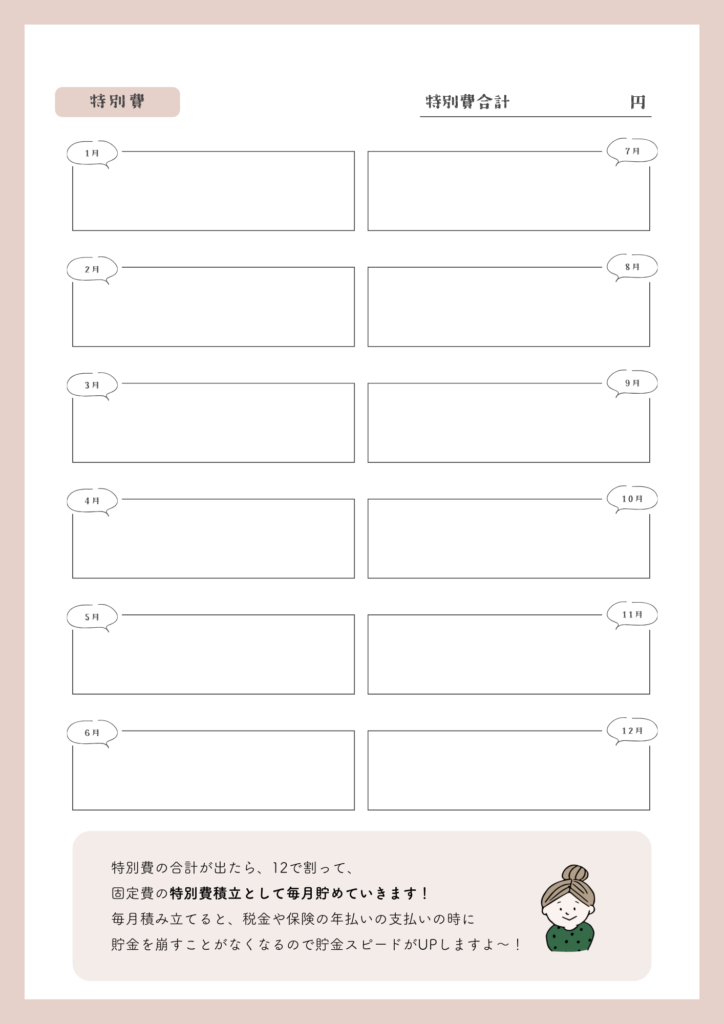

把握したい項目③ 特別費

2つ目の支出が特別費なんですが、特別費の把握が、意外に難しく、

この特別費の把握をしてないから赤字家計から抜け出せない!というひともかなり多いです。

毎月の支払いはなくても、1年の中で大きな支出になるのが、特別費です。

しっかりメモして、把握していきましょうね〜!

特別費の把握の仕方や準備の仕方はこの記事でチェック

見直せるところがないか確認する

- 収入金額(年間・毎月)

- 毎月の支出金額

- 特別費金額

の3つが把握ができたら、見直せるところがないか?を確認していきましょう〜!

家計の収支が把握できたら、無駄が見えてきます。

- 必要ないお金を払いすぎていないか?

- 浪費にまわりすぎてるところはないか?

など要チェックです。

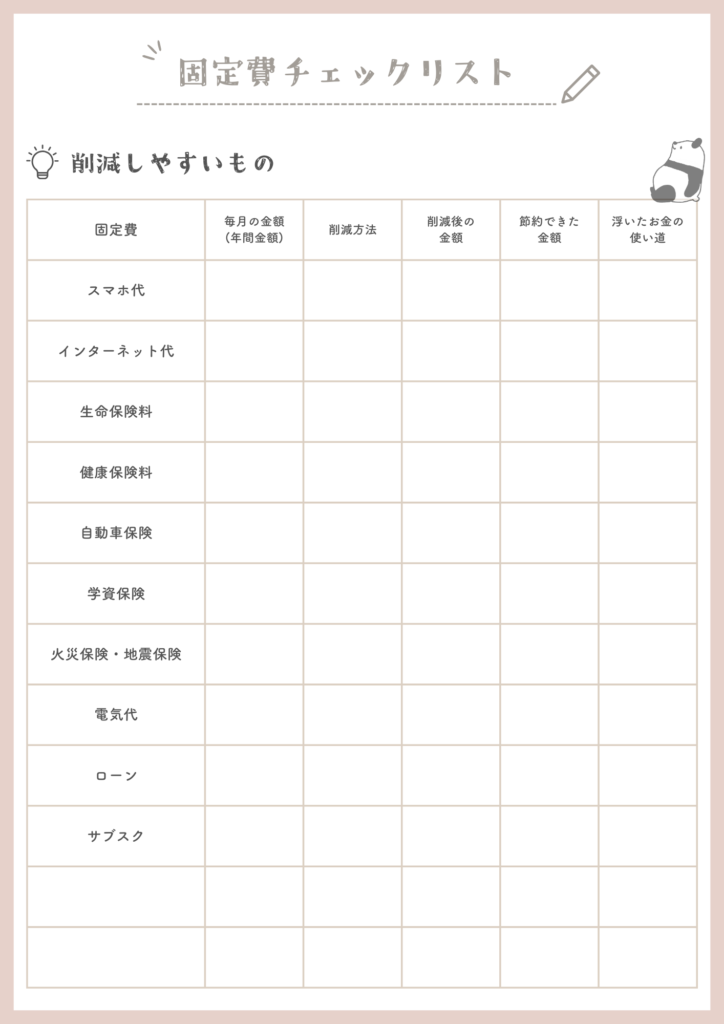

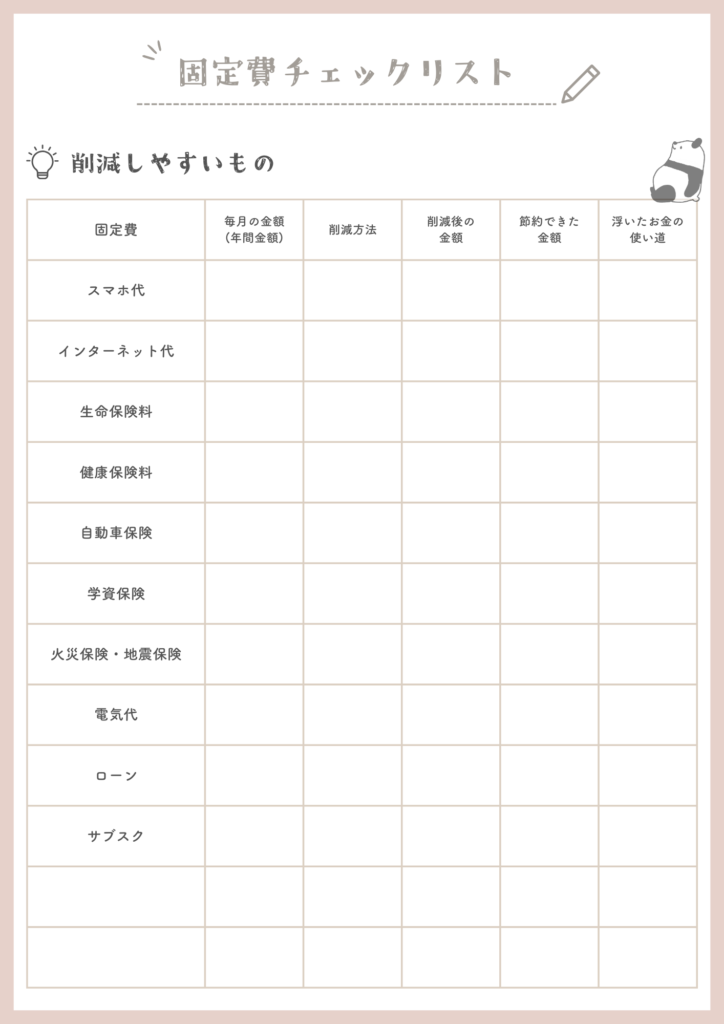

固定費を削減すると、大きな支出カットになるので、必ずチェックしてみてくださいね。

大きな支出カットが見込めるもの

- 保険料

- ローン

- スマホ代

- ネット代

- リボ払い

固定費の削減したい人は、このシートをダウンロード

固定費の削減方法とこのシートの使い方はこの記事にまとめています

②プランニング

資産を効率よく増やすためには、プランニングがすごく大切です。

なぜかというと、目的・目標・期限によってお金の貯め方(プラン)が変わってくるからです。

目標もなくお金を貯めても、ストレスしかたまらず、挫折してしまいます。

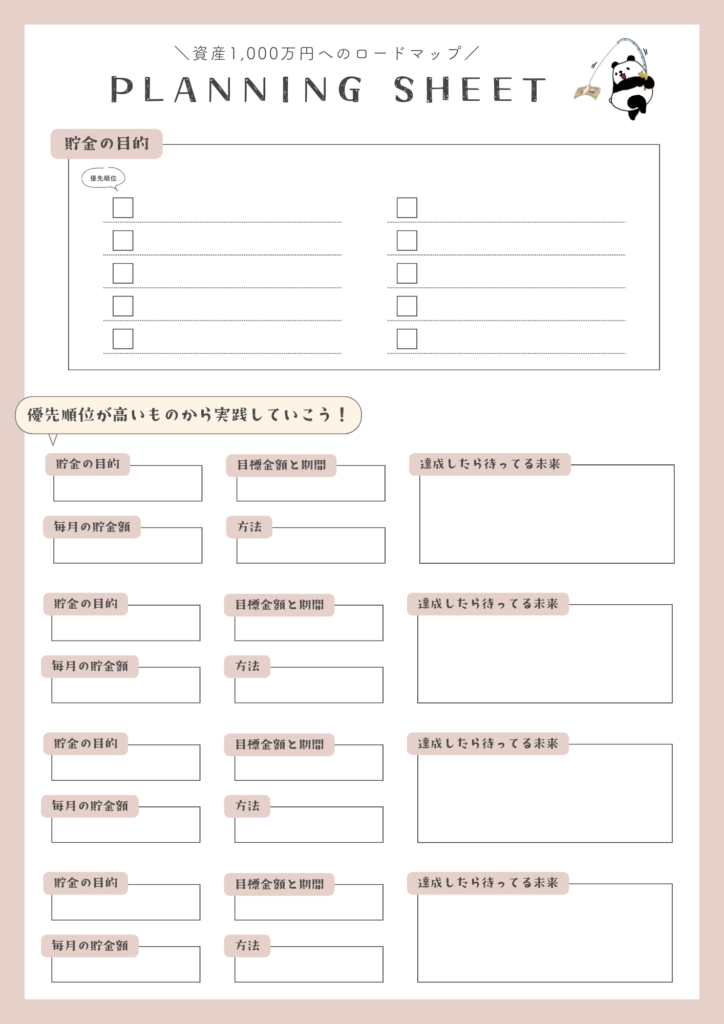

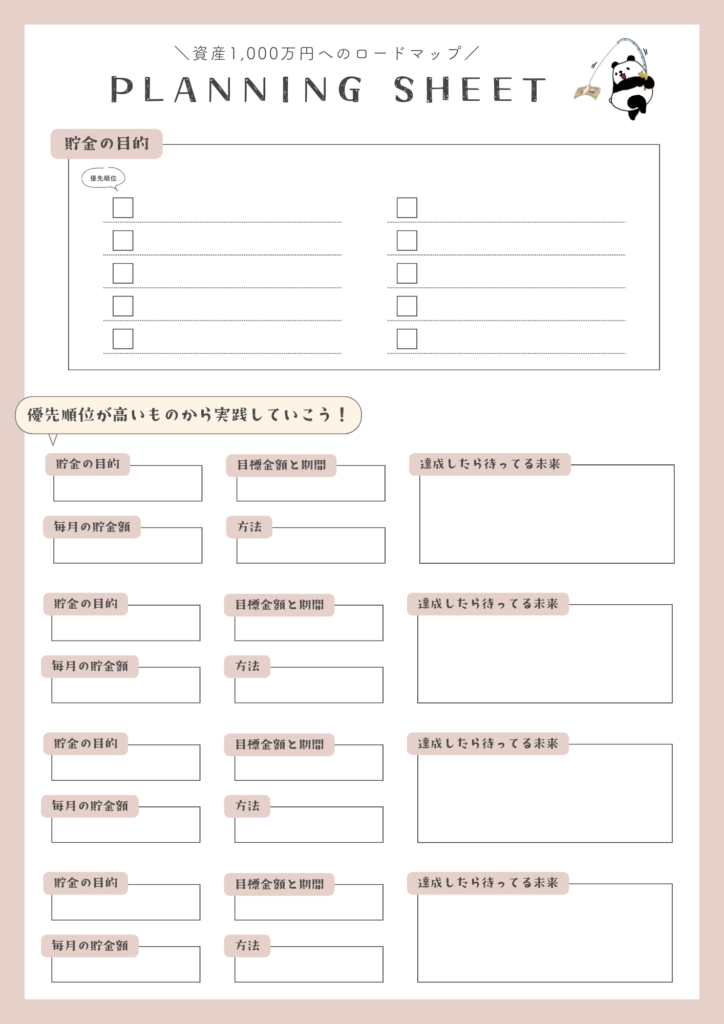

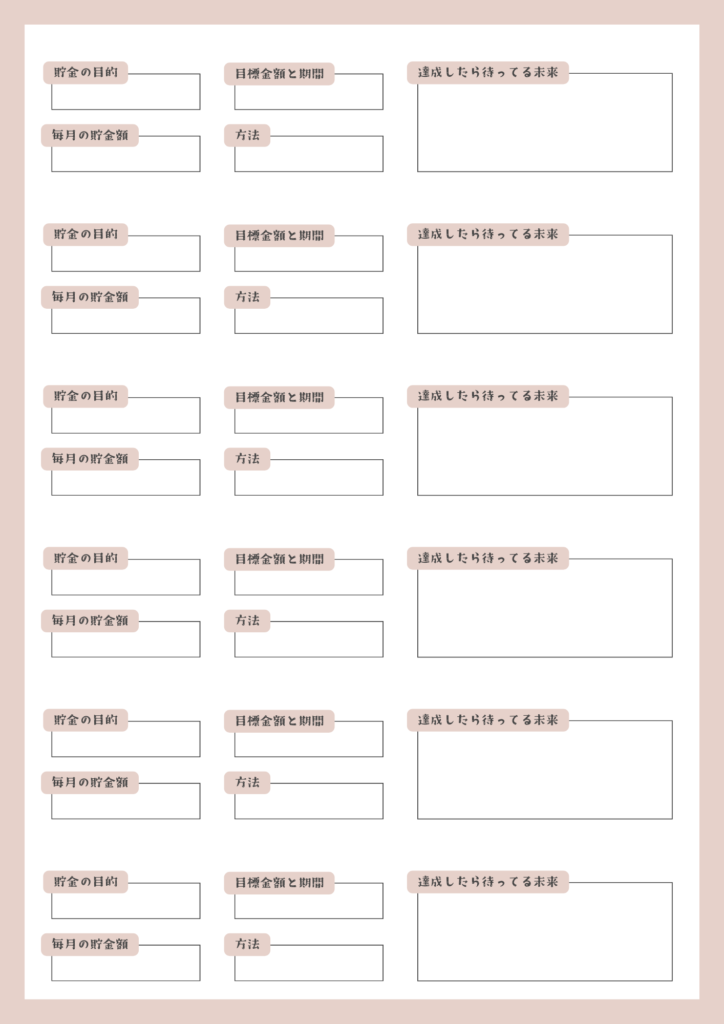

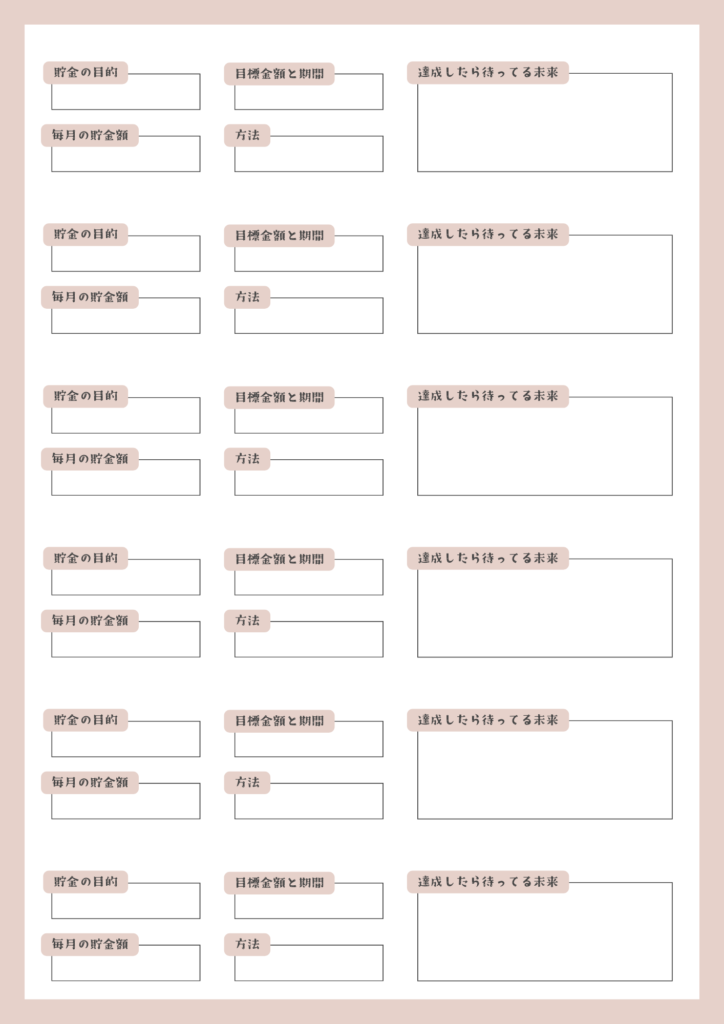

貯まる家計の人が決めてる5つのこと

- 貯金の目的

- 目標金額と期間

- 毎月の貯金額

- 準備する方法

- 達成したら待っている未来

目標は複数あってOKです!

これは無理かな…はとりあえず考えなくてOK!

目標を複数考えていても、全部一度に準備できるわけではありません。

どの項目から、どんなふうに貯めていくか?を考えるためにもまずは自分の目標を書き出してみましょう〜!

目標の把握や優先順位を考える時には、「プランニングシート」を使ってみてくださいね

シートの使い方と目標のたてかたはこの記事にまとめています!

赤字家計の私は、収入と支出の把握ができた時点で、FPさんに家計診断とライフプランニングをしてもらい、一緒に目標を考えました。

支出を減らした方がいいところを見つけてもらったり、もう少し予算をかけても問題ないところをおしえてもらったりしながら、目的を達成する道のりを教えてもらった感じです。

お金の知識がない頃は、どうしていいかまったくわからなかったので、すごく参考になりましたよ〜!

ライフプランニングとは?

人生設計・生活設計のことです。

出産・入学・家や車の購入など、人生の節目で起こる大きな予定(ライフイベント)が、いつ頃起こる予定で、そこでいくらかかるのか?をシュミレーションすることで、このままの家計状況で問題ないのか?などを考えることができます。

ライフプランニングは、1度してもらったら安心!というわけではなく、

- 何か大きな買い物があるとき

- プランが変わったとき

- 家族の状況が変わったとき

など、定期的にしてもらうと、間違った方向に進まないから安心です

私も今まで

- 赤字家計の診断してもらった時

- 保険に入る時

- 家を買う時

- 投資を始める時

に、ライフプランニングしてもらっています。

時間はかかるし、大変なところもありますが、現在の状況・未来のお金の状況が目に見えてわかるので、やる価値ありありです!

38歳こども2人のライフプランニング結果はいかに!?

赤字家計の時に初めてライフプランニングをしたときに、FPさんに教えてもらった目的別の貯金方法を表にしてみました。

| 短期目標(10年以内) | 中期目標(10~15年) | 長期目標(15年以上) | |

|---|---|---|---|

| どんなもの? | ・近いうちに使う予定があるもの ・現金としてしっかりもっておきたいもの | ・今すぐは使わないけど、10年ほど先にかならず必要になる大きなお金 | ・定年後、必要になるお金 |

| 目標例 | ・生活保護費 ・旅行貯金 ・車貯金 など | ・子どもの教育費 ・家の修繕費 など | ・老後資金 など |

| 貯め方 | ・先取り貯金 ・銀行貯金 | ・銀行貯金 (10年以上ある場合は、投資も可) | ・複利の投資 (NISAなど) |

| ポイント | 現金のまま貯金して、使いたい時にすぐ使えることが大事。 まずはこの基盤を整える! | 貯める期間が10年以上あるのであれば投資が有効的! ★短期で貯めたお金は使わない。 | 長い期間をかけて準備するなら、複利の投資一択! 長くかけることでほぼ負けないデータあり。 |

家計管理を始めた頃の私は、目標によってお金の貯め方がちがうことすら知らなかったので、この表の内容にはびっくりでした!

③仕組みを作る

家計の収支を把握して、目標と貯め方を決めたら、仕組みを作っていきます。

何の仕組みを作るかというと、「先取り貯金」です。

ただ、この先取り貯金の金額を決めるためには、予算立てが必要になります。

無理な金額を先取り貯金すると…

結局生活費がたりない

↓

貯金を切り崩す

↓

先取り貯金の意味がない…となっていましいます。

赤字家計の私は、予算立ても上手くいってなくて、まさにこの意味のない先取り貯金をしていました。泣

でも、家計相談の時にFPさんに正しい予算の立て方をおしえてもらって、先取り貯金がきちんと成り立つ予算を立てられるようになりました!

貯まる家計の予算の立て方

正しい予算を立てられるようになったら、口座を整えましょう!

私みたいなザル女は、収入が入ってきた時点で先に貯金や投資の方にお金を回さないと、一生お金は増えません。

「貯金用の口座」がまだ手元にない場合は今すぐ作ってくださいね〜!

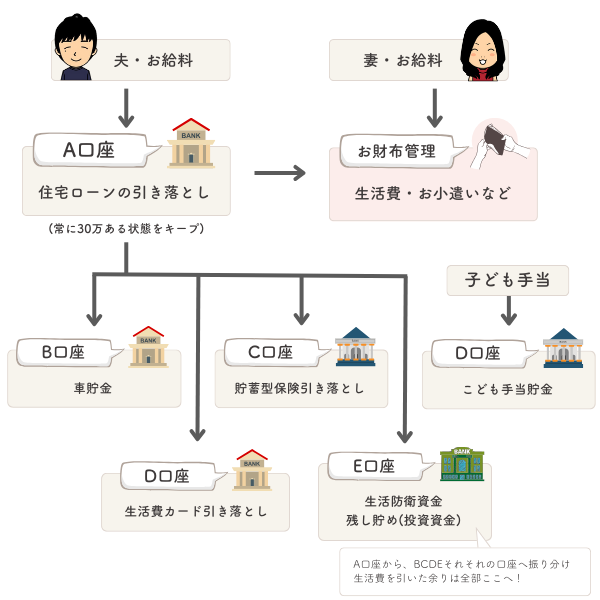

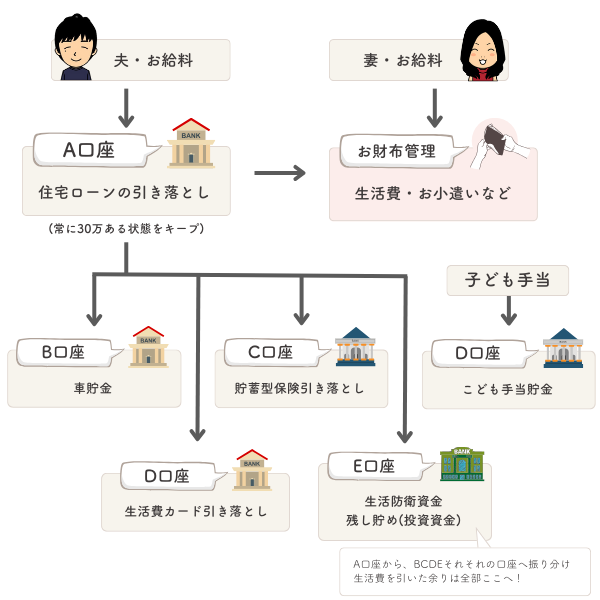

我が家の仕組み化口座

我が家は、主人の口座に入ってきたお給料は残らないように振り分けます。

残ってたら余裕あるように見えてすぐ使ってしまうから、危険なんです!笑

お給料が出たら…

- 各貯金口座に入金

- 生活費は現金で管理し、手元にある分だけで生活する

- 余ったお金があれば、残しため口座へ

これで毎月のお給料は、入金口座からなくなります。

お金が余分にある!という感覚がなくなるだけでも無駄遣いは減ります!

毎月お給料日にこれをするだけで、目的別に貯金が貯まっていきます。

最初に口座を整えるのが大変ですが、1回整えてしまえばあとは楽です。

- 貯金の状況把握がすごく簡単

- 間違ってお金使っちゃった!ってことがなくなる

と、メリットしかないので、ぜひやってみてくださいね

貯金先の口座を投資口座に変えるだけで、積立NISAなどもできます◎

投資を始めたい!っていう人も、この仕組みだと無理なく投資ができます。

我が家の口座分けは詳しくこの記事にまとめています!

目的別にたくさん口座を開くのがめんどくさい!という人は、NEOBANK・住信SBIネット銀行がおすすめです。

1つの総合口座を開設するだけで、最大10この目的別口座をアプリで作成することができます。

設定された日に自動で振り分けもしてくれるので便利です!

詳しく知りたい人は、この記事読んでみてくださいね。

④振り返り

お給料日に先取り貯金へとお金が流れていく仕組みをつくったあとは、手元にあるお金だけで生活費で生活するだけです。

手元にあるお金で生活できれば赤字にはならないので、家計簿をつける必要もなくなります!

ただ、仕組みを作ったばかりのころは、手元にあるお金だけで生活費で生活するのがなかなかむずかしくて…

何につかっているのかわからないけど、月末にお金がたりないと言う状況がよくありました。

そこで、

- 使いすぎを把握する

- 無駄な利用を抑える

- お金の動きをもう少し細かく把握する

という目的で、家計簿をつけていました。

1週間に1度ほど、レシートの内容を簡単に記載し、使いすぎていないか?をチェックしていました。

このチェックが最初はすごく大事!

- チェックして、できたとこはそのまま続ける。

- できなかったところは原因を探して修正する

この作業を繰り返していくと、お金の使い方の無駄やお金の流れがわかってきます。

慣れてくると家計簿なしでも、手元にあるお金で生活できるようになりますよ〜◎

毎日の支出をチェックできるシートはこの記事で毎月更新しています!

毎日の支出チェックだけじゃなく、1週間のお金の使い方チェックもできるので、よかったら使ってみてください!

ちなみに私は今、月に1回エクセルで、収支の確認と総資産の確認だけやっています。

エクセル家計簿ってどんなもの?と思う方は、この記事も参考になるかもしれません。

ただ、エクセル家計簿の配布はしてないので、参考程度にご覧ください!

家計簿めんどくさい!という人は、月に1回しかチェックしなくていい貯金簿からはじめてみるのもいいかもしれません!

赤字家計時代は、貯金簿をつけて、マイナスの資産を見るたびに、めちゃくちゃテンション下がってましたが…

家計改善できて、黒字家計になると、毎月毎月増える資産を見てニヤニヤが止まらなくなります

手間の割には、得られるものが多い貯金簿、まだやってない人はぜひ始めてみてくださいね!

この記事で、手書きとスプレッドシートの貯金簿を無料で配布しています。

家計簿が続かない人はこの記事もチェック

⑤投資へSTEP UP

今SNSで積立NISAやiDeCoの話をよく見かけますし、貯金より投資がいい!という投稿をよくみますが、私はどちらもバランスよく行うことが大事だと思っています。

今まで家計相談やライフプランニングを何人かのFPさんにお願いしましたが、どのFPさんも

投資は余剰資金で行うのが基本なので、まずは生活防衛資金を準備される方がいいと思います。

と、かならず言っていました。

なので家計管理の順番としては、投資は1番最後になります。

家計を整えて、生活防衛資金が準備できたあと、余剰資金で投資を始めてみましょう!

お小遣いなど、自由に使えるお金・無くなっても問題ないお金で、少額スタートなら今すぐにでも始めてOK!

私も投資はまだまだ初心者で、2024年の新NISAから始めて自分で投資してみています。

私がリアルタイムでやっている情報はこの記事で随時更新予定です。

あとは、Instagramのストーリーでも投資の状況発信しています

貯金できない主婦を卒業できて思うこと

それは…

お金がたまっていくのって楽しい〜♡

家計管理ができてなかったころは…

- これ、高くて買えない…

- 旅行行くお金とかないし

- げ!車検今年?やば!どこからお金出そう…

- 子どもたちが大学に行くっていったら大丈夫かな…

- 結婚資金とかも用意すると?(むりむりむりむり)

そんなふうに思ってたんですが、今は…

- これ高いけど本当に欲しいものやから買おう!

- 次の家族旅行どこ行こう〜

- あ、今年車検か。はいはーい!(準備できてるから問題ない)

- 子どもたちの大学資金、18歳までにはなんとかなりそうだな

こんな感じで不安が減って、お金を使う時も気持ちよくお金を使えています。

そして…念願のマイホームを手に入れることもできました。

家計管理は一生続くものだから、これからも自分なりに楽しみながらやっていきたいなと思っています。

今後は、本格的にNISAなどの投資にも挑戦したいな〜と思っています。

家計管理つづかなくてつらい…

そう思ってるなら、ぜひ一生に家計管理やっていきましょうね〜♡

ここから先はさらに興味ある方だけどうぞ

▼▼▼

貯金できない主婦が、家計管理をなんとかしたいと思った理由

結婚当初は共働き夫婦で、私はどんぶり勘定女でした。

月にいくら入ってきて、いくら使っているのかまったくわかってなかった私…

貯金ができているのか、赤字なのかすら気にしてませんでした。

「これの分のお金ある?」

「今月いくらあまった?」

って、パパに聞かれても、答えられないし、特に心配もしてなかった私…

だって、共働きやし…毎月一定の収入が入ってきてるし、大丈夫やろ!

という感じで、お金がなくなることはないと思っていました。

でも、長男を出産したあと、家庭の事情により、仕事に復帰できなくなりました。

専業主婦になり、収入も一馬力になりました。

それでも、今までどおり、なにも気にせず生活してた私ですが…

え?

お金がない…!!

ということに気づきだします。

年に1回払わなきゃいけない車税…

2年に1回ある車検…

時々くる大出費のときには、貯金残高が2万円…

これはやばいと思い、家計簿をつけ出しました。

あれこれ家計簿を試すけど続かない日々…

貯金残高2万円はさすがにやばいと思って、家計管理を始めた私ですが…

- 家計簿めんどくさい…

- 書くのわすれる…

- 残高合わない…

こんなの、やってられーーーーーーーーーん!

と、続かないことも多々…

むしろ、続かない家計簿しかない状態でした

年が新しくなるたびに、よし!と思って新しい家計簿買うけど、数ヶ月後には開かれなくなってるパターン…

続けるのってほんと難しいですよね。

何回も挫折して、何回も諦めて、でもまた奮起して…の繰り返しでした。

試行錯誤の末に、貯金できない主婦を卒業できた!

そんな、ほんとにダメダメだった私でしたが…

- しっかり目標をもつこと

- 目標を達成した時の未来をわくわくすること

- うまくいかなくても途中でやめないこと

この3つのおかげで、赤字家計脱出!

結婚10年目にして資産1,000万達成!

私はたくさん失敗も遠回りもしてきたけど…

これを読んでくださってるあなたなら、きっともっと早く家計を整えることができるはずです。

大事なのは、始めることと続けること。

一緒に家計管理を整えて、赤字家計脱出 → 1,000万達成を目指していきましょう〜!